最新消息,年终奖单独计税政策延期了

为减轻个人所得税负担,缓解中低收入群体压力,会议决定:

一是将全年一次性奖金不并入当月工资薪金所得、实施按月单独计税的政策延至2023年底。

二是将年收入不超过12万元且需补税或年度汇算补税额不超过400元的免予补税政策延至2023年底。

三是将上市公司股权激励单独计计税政策延至2024年底。

上述政策一年可减税1100亿元。

02

在表格中怎么应用

可以明确2024~2024年年终奖依然单独按月单独计税,并不并入当月收入。

按月计税,就是

个人所得年终奖/12

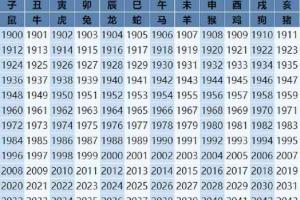

后,从下表中查找对应税率和速算扣除数,然后按以下公式计算。

年终奖个税=年终奖*税率-速算扣除数

例如张三2024年年终奖为4.8万元,计算过程为:

48000/12 = 4000

从上表中查找税率为:10%

,速算扣除为:210

张三应交个税为:

48000*

10%

-

210

=4590

元问题时如何发放的人数多,一个个算太麻烦,所以兰色提供了一个年终奖个税计算公式:

=LOOKUP(MAX(0.0001

,

年终奖

/12),

{0;6;24;50;70;110;160}*500 0.0001,5*MAX(0,

年终奖

)

*{0.6;2;4;5;6;7;9}%-10*{0;21;141;266;441;716;1516})

注:使用0.0001是处理边界数据.

来一个实例表格:

=LOOKUP(MAX(0.0001,B2/12),{0;6;24;50;70;110;160}*500 0.0001,5*MAX(0,B2)*{0.6;2;4;5;6;7;9}%-10*{0;21;141;266;441;716;1516})

年终奖个税公式看着如天书一般,其实只是把税率表搬到公式中(常量数组)而已,用的也

只是lookup最简单的查找功能。只是为了处理边界点使用了max函数,估计会晕倒不少新手。同学们不必理解,直接套用计算即可。

03

年终奖怎么算个税?

2023年12月31日之前,你有两种选择算

1、将奖金除以12得到一个数额,然后按照月度税率表确定税率,单独计算。

2、直接并入综合所得计算。

最新政策是2023年12月31日之后呢,就并入综合所得计算了。

我举个例子吧。

2024年每月应发工资均为10000元,每月减除费用5000元,“三险一金”等专项扣除为1500元,从1月起享受子女教育专项附加扣除1000元,赡养父母扣除1000元,没有减免收入及减免税额等情况,也没有劳务报酬等其他综合所得了,2024年公司发工资时候按照以下方法计算预扣预缴税额:

1月份:(10000-5000-1500-2000)×3%=45元;

2月份:(10000×2-5000×2-1500×2-2000×2)×3%-45=45元;

3月份:(10000×3-5000×3-1500×3-2000×3)×3%-45-45=45元;

依次类推

全年单位预扣预缴了540的个人所得税。

2024年12月,单位给财姐发放了3万元年终奖,这个时候年终奖怎么算个税?

前面说了,有两种算法。

第一,单独计算。

首先、确定税率,30000/12=2500

对应的税率为3%

所以,年终奖的个税=30000*3%-0=900。

全年累计个税=540(综合所得) 900(一次性奖金)=1440

04

如何申报呢?

第一步、登录自然人税收管理系统,在综合所得申报下面有一个全年一次性奖金收入,点击进入

第二步、增加收入信息

第三步、点击税款计算,选择全年一次性奖金收入,系统会自动算出个税,如图,全年一次性奖金算出来税金为900,然后点击申报报送即可。

第二种方法 ,并入综合所得,这个时候算法就不一样了。

同样是12月发了3万,这个时候和12月发放的工资加总,按照累计预扣法计算,在这里实质上就是和把这3万当成工资薪金一起计算。

第一步:计算累计预扣预缴应纳税所得额

累计预扣预缴应纳税所得额=累计收入-累计专项及附加扣除-累计减除费用

=(120000 30000)-(60000 18000 24000)=48000

第二步:以累计预扣预缴应纳税所得额去对应个人所得税预扣率表

得出累计应预扣预缴税额=48000*10%-2520-495=2280

所以,你看,两种算法下财姐全年缴纳的个税是不同的,因为两种算法不同,所以结果也会有不同的结果,

在这个案例中,财姐的收入很显示应该选择享受年终奖一次性算法的政策划算。

但是,我们会发现一个有趣的现象,那就是只要你使用年终奖这个算法,你的年终奖再怎么也会至少产生3%的个人所得税,这是最低的。而你如果你并入综合所得税呢?可能没有个税。

05

为什么并入综合所得税会没有个税呢?

因为综合所得有扣除项可以用啊,专项扣除、专项附加扣除还有减除费用(一年6万)。可能你把平时工资和年终奖加一起扣除这些后应纳税所得税都小于0,自然就没有个税了。这种情况下,你说你还选择年终奖算法干嘛?

比如下面这个朋友的问题。

每个月工资3500,年终奖15000,年收入额=3500*12 15000=57000,就是不算专项附加扣除和专项扣除,光看这个年收入额都没超过60000万,所以把年终奖按综合所得税合并计算全年个税也是0。

但是如果把15000这个年终奖单独拿出来算个税,就有15000*3%=450的个人所得税。

这个时候你说怎么选?

当然是并入一起算嘛,不能白白浪费了综合所得的扣除项。

上述的选择问题看似比较清晰明了,但是实际上在单位发放工资时候没法做到100%选择精准

,简单的说就是给你发年终奖的单位没法给你保证它选择的计算方法就是最节税的。

为什么这样说呢?

这里面的主要原因就是公司是没法及时全面掌握你的综合所得情况的。比如,这个朋友继续问的这个问题,如果我不是12月发年终奖,而是年初发的,年初发的时候我并不知道这个员工以后月份的工资收入,我如果先按照年终奖政策申报了,但是后面发现这个人全年综合所得都不高,白交了税了怎么办?

或者是,这个员工在我单位全年取得的工资薪金所得我知道大概数,我知道他不用年终奖政策会节约税款,所以中途发工资时候我就没给他按年终奖申报。

但是这个员工自己在外面还有其他综合所得,比如有劳务报酬所得 ,如果把他其他所得加一起,他的税率就调档了,比如跳到10%了,但是如果把年终奖单独剔除了,综合所得和年终奖税率就都能享受3%这个档次。

你说这种情况,发工资的单位有没有办法?

也毫无办法!!!

发年终奖的单位没有义务,也没有能力把所有员工的全部综合所得都提前预知,然后全盘考虑给你节税。

06

那如何有效解决这个问题呢?

唯一的办法就是给纳税人一次重新选择是否适用年终奖政策计算个税的机会。

也就是

个人取得全年一次性奖金并已按全年一次性奖金政策单独计税的,可以在汇算清缴时重新选择是否适用全年一次性奖金政策。那么这样事情就好办了,扣缴义务人发年终奖就最好直接单独计税申报。

这样如果纳税人觉得扣缴义务人没给自己做好税收筹划,那么你在汇算清缴时候可以根据自己总综合所得收入情况再重新选择一次就ok。

操作如下:

STEP1

登录APP后,进入【综合所得年度汇算】-【收入】-【工资薪金】查看详情。

STEP2

点击【奖金计税方式选择】进入选择界面。

若您选择继续使用全年一次性奖金计税方法单独计算:

选择【单独计税】,根据实际情况选择其中一笔单独计税,再点击【确定】,则该笔单独计税的奖金不纳入年度汇算的综合所得中。

若您选择将全年一次性奖金全部并入综合所得计税:

选择【全部并入综合所得计税】,点击【确定】。您所有的“全年一次性奖金”都会并入综合所得申报中。